0. Bakgrund

Redan för 3 år sedan hade jag betänkligheter om att utdelningar kanske inte var rätt metod för mig i uttagsfasen och skrev då två inlägg,

1 och

2.

Anledningen till att jag nu vill ha ett portföljesvärdesbaserat uttag i FIRE är att jag inte vill lockas att köpa endast bolag med hög direktavkastning utan även investera i tillväxtbolag med liten eller ingen direktavkastning när det är positivt för totalavkastningen.

Jag har gjort en analys av totalavkastningen för Stockholm Large Cap de senaste 10 åren och det är tydligt att enbart direktavkastning inte är tillräckligt att titta på.

Eftersom uttaget för 2025 (planerad FIRE-start) kommer att baseras på portföljvärdet 2023-12-31 (år 0 nedan i modellerna) blir mitt enda mål följande 2,5 år att maximera portföljvärdet tills dess och hoppas att det räcker till att göra min FIRE som planerat 2025.

Det som oroar mig är om portföljvärdet mellan avstämningsdatum (2023-12-31) och uppsägningsdatum från jobbet 2024-10-01 kraftigt tar riktning söderut. Vad gör jag då? Troligen jobbar jag vidare då det verkligen inte är bra för portföljen att börja sin FIRE med en riktigt svag period, även om statsen säger att den sannolikt ska klara det. Det är inte heller bra för mitt välbefinnande och när det kommer till kritan är det faktiskt det enda som är viktigt för mig.

Angående välbefinnande så är jag inte säker på att jag orkar jobba ända fram till 2025 på nuvarande arbetsplats. Det kan bli så att jag får sparken, börjar jobba deltid, blir sjukskriven igen för att ha gått i väggen eller bestämmer mig för att sluta själv. I så fall blir såklart min FIRE om inte inställd så i alla fall uppskjuten.

Nedan presenterar jag i samma kalkylark 3 olika modeller för portföljvärdesbaserat uttag med likheter och skillnader, fördelar och nackdelar.

Det svåraste med min modell tycker jag är att hålla reda på åren. Grundvärdet är alltså portföljvärdet per 31/12 år 0 (1.000.000 kr), men första uttaget (40.000 kr) sker inte förrän 31/12 år 1 för konsumtion först i år 2. Det är alltså 3 olika år inblandade, vilket jag i början tyckte var ett år för mycket.

1. 4%-regeln (fast summa + inflation)

4%-regeln innebär att man tar ut 4% av initalvärdet och justerar upp med inflationen varje år.

Detta är den i särklass mest omskrivna metoden för portföljvärdebaserat uttag, men jag är trots dess stora popularitet ytterst tveksam till denna metod då den inte alls tar hänsyn till portföljens värdeutveckling och risken finns att portföljvärdet kan ta stor skada efter några svaga år, särskilt om det sker i början. Kapitalet kan t o m ta slut även om det sannolikt även då dröjer flera årtionden innan det sker. Jag brukar därför kalla 4%-regeln för "dum".

Fördelen är att man redan på förhand vet vad man har att röra sig med, men har du möjlighet att sänka uttaget när portföljen har en svår period genom att jobba lite eller dra ner kostnaderna så är det positivt. Men då är det inte heller längre 4%-regeln som ju lutar sig mot statistik som säger att den sannolikt klarar även svåra perioder.

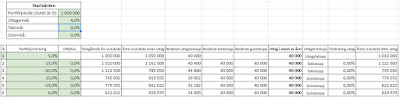

Nedan har jag lagt in uttag enligt 4%-regeln vilket innebär 0% taknivå och 0% golvnivå.

Se först med 0% inflation och sedan med 2% årlig inflation.

Som väntat blir uttaget med 4%-regeln för en portfölj på 1.000.000 kr och 0% inflation 40.000 kr varje år oavsett portföljutveckling.

Här kan man se uttagen öka med 2% årligen, vilket alltså motsvarar inflationen och köpkraften hålls därigenom konstant.

Man kan förstå att 4%-regelns enkelhet och förutsägbart gjort den så populär.

2. Procent av portföljen

Procent av portföljen innebär att du tar ut en viss procent (t ex 4%) av portföljens aktuella värde varje år.

Nyckelordet här är "aktuella" till skillnad från 4%-regeln ovan vars uttag baseras på initialvärdet.

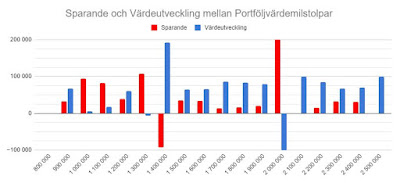

Modellen tar till skillnad från 4%-regeln ovan full hänsyn till portföljutvecklingen och pengarna kommer aldrig att ta slut. Nackdelen är att uttagen mellan åren kan variera stort, vilket tydligt ses nedan mellan år 3 och år 4 vilket gör att det krävs att man kan vara flexibel med sina uttag antingen genom att ha andra inkomster eller att minska kostnaderna.

Denna modell läggs in i min gemensamma kalkylmodell genom 100% taknivå och -100% golvnivå (har varken golv eller tak för uttaget).

Uttagen varierar som ni kan se kraftigt vilket jag inte tror många skulle acceptera.

3. Vanguards dynamiska hybridmodell

Som namnet antyder är Vanguards dynamiska hybridmodell just en hybrid av olika modeller och det är faktiskt en hybrid mellan 4%-regeln och Procent av portföljen-regeln från ovan.

Modellen tar viss hänsyn till portföljutveckling (därav dynamisk), men pengarna kan precis som med 4%-regeln ta slut.

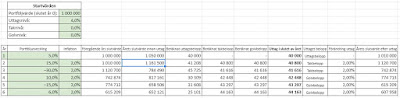

Som ses i modellen nedan beräknas varje år ett beräknat uttagsbelopp men om detta belopp ligger utanför takbeloppet (t ex 5% över uttagsbeloppet föregående år) eller under golvbeloppet (t ex 2,5% under uttagsbeloppet föregående år) så plockas tak- eller golvbeloppet ut i stället.

Vanguard räknar med att 5% uttag, 5% tak och -2,5% golv med 85% sannolikhet ska räcka i 35 år.

Genom att begränsa uttaget i starka tider med ett uttagstak räknar modellen med att 5% uttag är möjligt men man kan ju använda andra värden om man vill.

I modellen syns att de olika uttagsbeloppen Beräknat uttagsbelopp, Takbelopp och Golvbelopp plockas ut beroende på hur portföljutvecklingen varit.

4. Mina egna värden i Vanguards dynamiska hybridodell

Det är alltså endast 4 värden man måste bestämma innan man kan använda Vanguards modell och de är samlade längst upp till vänster i min kalkylmodell:

- Taknivå = 5%

- Golvnivå = -5%

- Uttagsnivå = 5%

- Portföljvärde = 3.600.000 kr

4.1 Taknivå

5% precis som modellen i exemplet ovan tycker jag är rimlig nivå och det finns ingen anledning att frångå.

4.2 Golvnivå

Eftersom jag är singel och kommer att ha låga fasta kostnader kan jag ganska lätt sänka mina kostnader under en period när portföljen går dåligt. Jag menar att under den tiden får jag väl ställa in en resa, inte köpa nya kapitalvaror eller renovera på huset.

Dessutom kan man ju försöka sig på att att arbeta lite under en sådan period.

Till sist så kommer kapitaluttag från portföljen bara att utgöra ca 2/3 av min totalinkomst (1/3 är pension) så kan jag tillåta mig att ha ett lägre golv (-5%) för att öka sannolikheten att lyckas med från 85% till 95% då jag tycker att 85% success rate kanske är lite dåligt.

Eller är 85% sannolikhet för att pengarna ska räcka i 35 år kanske inte för dåligt? Genomsnittslivslängden för män är just nu 81 år och sannolikheten för att pengarna ska räcka bara 26 år (55 till 81 år) är nära 100% även vid en golvnivå på -2,5%. Jag har inga arvingar så det gör inget om pengarna tar slut men de får inte ta slut för tidigt.

Då jag tänker gå i pension vid 55 år ska pengarna med 5% golvnivå med 95% sannolikhet räcka till 90 år.

4.3 Uttagsnivå

Jag tänker att jag lämnar uttaget på standardinställningen 5%. En tanke jag har är att efter kanske 5-10 år och om portföljen fått en bra start i min FIRE så kanske man vågar höja några tiondelar?

Likadant kanske sänka några tiondelar om portföljen gått svagt i 10 år. Detta borde vara OK eftersom jag vid 64-65 år får statlig pension som blir lite högre än den tjänstepension jag haft dittills.

4.4 Portföljvärde

Jag tänker mig ett initialt uttag om 15.000 kr/månad vilket ihop med tjänste- och privatpensioner på 5-6.000 kr ger mig summan 20.000 kr/månad netto vilket är den

den budget jag tagit fram.

Med 5% uttagsnivå betyder detta att portföljen behöver vara på 3.600.000 kr och vi får nedanstående bild:

Men detta är alltså bruttoportföljen inklusive belåning. Jag tänker mig att ha kvar en viss belåning även i FIRE men att den inte ska vara lika hög som nu. Idag har jag en investeringsgrad (totalt kapital / eget kapital) på 3.000.000 / 2.400.000 = 125%. Som pensionär tänker jag mig 115% och då hamnar portföljens egna kapital på 3.100.000 kr vid ett totalt kapital på 3.600.000 kr. Nyckeltalet investeringsgrad tycker jag är intressant och jag vet att jag ligger högt, men det ska alltså ner en bit innan FIRE. Många andra som ligger med kassa har alltså en investeringsgrad på < 100%.

Idag är portföljens egna kapital 2.400.000 kr vilket då avstämning ska ske 2023-12-31 ger mig 30 månader (2,5 år) att skrapa ihop ytterligare 700.000 kr vilket låter möjligt. Förhoppningsvis kan det bli några 100.000 kr ytterligare vilket i så fall skapar säkerhetsmarginal då jag fortfarande inte kan gå tidigare eftersom jag behöver ha mina pensioner som komplement.

Vad gör jag om jag inte når ända fram till 2023-12-31? Är det väldigt nära slutar jag nog ändå och hoppas att hitta något deltidsknäck som kan ge mig den sista slanten varje månad. Eller prutar ner konsumtionen en bit. Alternativet är att fortsätta jobba en månad i taget tills målet nås men det beror nog på hur gärna jag vill bli fri just då. Avstämningsdatum behöver ju inte vara per sista december utan kan vara vilket månadsskifte som helst.

Avslutning

Eftersom kalkylblad är så lätt att kopiera rader på skulle man kunna ha avstämning av portföljvärdet och uttaget månadsvis men jag tror inte jag kommer att använda mej av det.

Vill man fördjupa sig mer i dessa och andra uttagsmodeller kan jag rekommendera en omfattande artikel av

RikaTillsammans som är mycket bra även om Bolmeson fått rättfärdig kritik om annat han håller på med. Det finns bland annat tabeller med sannolikheter att lyckas för olika kombinationer av värden.

Jag är helt övertygad om att Vanguards dynamiska uttagsmodell är rätt för mig, men de 4 parametrarna som ska ställas in kommer jag kanske att justera något innan jag gör min FIRE.